您现在的位置是:主页 > 运营 > 数据分析 >

熟悉无数品牌,为啥说不出几个农产品品牌的名字?

2020-06-19 10:01数据分析 人已围观

简介温馨提示:全文为7435字,阅读约需10分钟 突然想吃甜草莓。水果店里的「奶油草莓」有好几种,价格却从 9.8 元/斤到 98.6 元/斤不等。店员不允许试吃。如何选? A. 买贵的。价格和品质...

温馨提示:全文为7435字,阅读约需10分钟

突然想吃甜草莓。水果店里的「奶油草莓」有好几种,价格却从 9.8 元/斤到 98.6 元/斤不等。店员不允许试吃。如何选?

A. 买贵的。价格和品质成正比。

B. 买便宜的。名字一样,口味差距不会太大。

C. 场外求助。询问经验丰富的妈妈或互联网。

D. 去超市买筛选好的品种。

E. 随机,碰碰运气。

你为什么无法脱口而出想要的草莓品牌呢?草莓有品牌吗?

需要购买一部手机时,你会立刻想到苹果或华为;需要一瓶茶饮料时,则是小茗同学或三得利。但农产品是个例外。

这次,峰瑞资本(FreeS Fund)来到农田和菜市场。峰瑞投资人饶德孟花了 2 个月时间,与新发地农产品批发市场中的批发商、劳作在田间地头的果农、以及农民企业家一起聊了聊,也吃遍了市面上可买到的近乎所有品类的猕猴桃。

除了草莓为何没有品牌,我们还试图搞清楚如下问题:

-

为什么原产中国的猕猴桃在新西兰造就了百亿佳沛?

-

3 年 5 个亿,洽洽、三只松鼠这些公司是怎样做到的?

-

为什么说在农产品市场中存在 1000 个百亿品牌的机会?

农业正在步入下半场,这将是品牌的时代。以 10 万亿市场规模计算,这里将诞生佳沛级别的千亿品牌商机。

本文将就如下问题逐一展开讨论:

1. 为什么你熟悉无数品牌,却说不出几个农产品品牌的名字?

2. 农产品生产稳定性

-

案例:佳沛如何通过稳定生产成为百亿品牌?

3. 农产品品类的市场需求

-

案例:从傻子瓜子到三只松鼠的商业奇迹

4. 投资趋势和机会

为什么你熟悉无数品牌,

却说不出几个农产品品牌的名字?

近 20 年来,《中国品牌价值 100 强》榜单见证了中国消费领域品牌数量的指数级增长,也见证了其中大品牌的沉浮与新晋品牌的崛起。梳理这份榜单中的前 20 名,我们发现,很多品牌能够长期叱咤风云。但上榜者的身影中,农产品品牌始终极其罕见。

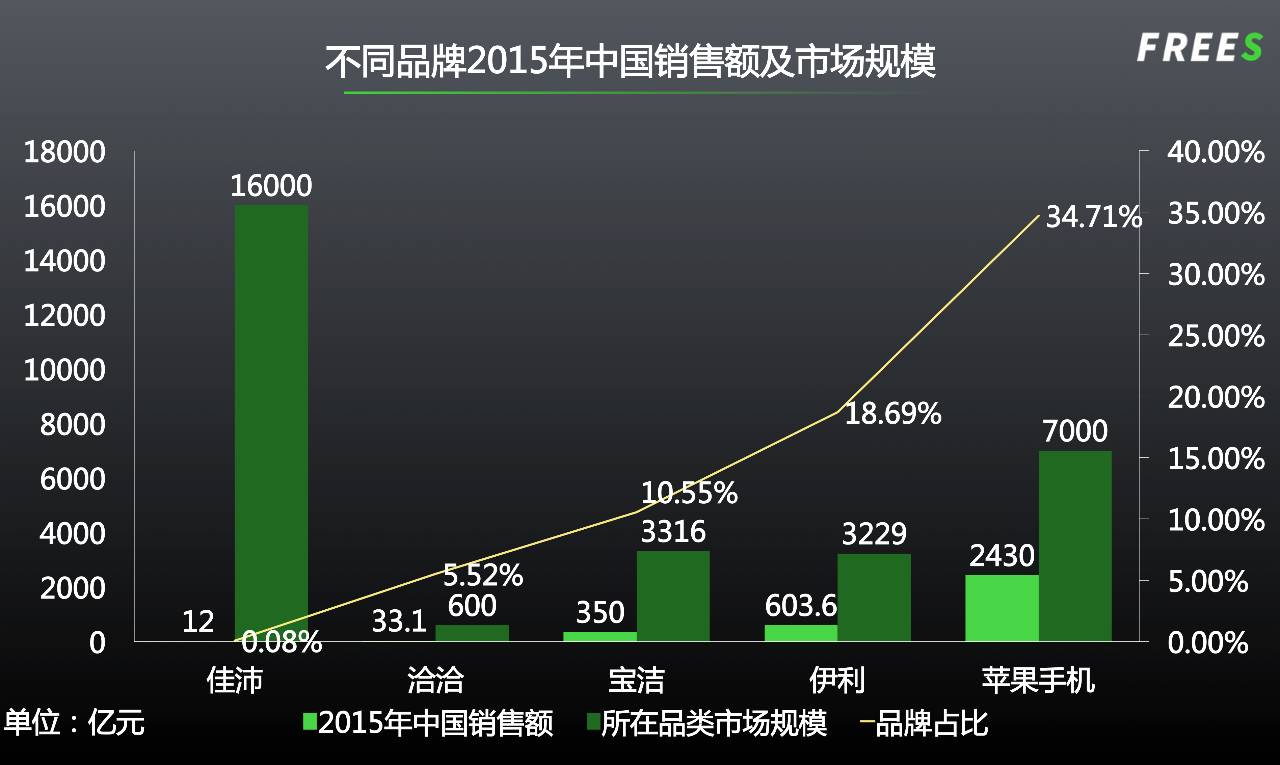

▲ 在 2015 中国品牌价值 20 强中,伊利是唯一的农产品品牌。来源:中商情报网

「吃」这件事,至少占据了我们十分之一的人生。「吃」离不开农产品。可为什么出现在我们生活中的农产品品牌,数量如此之少?

实际上,与日化、电子产品等品类相比,农产品的市场规模颇为可观,品牌数量却明显较少。即便是农产品品牌中的佼佼者,也仅占据整体市场规模的 0.08% 。这意味着,新晋品牌仍拥有巨大成长空间。

▲ 相较于其他大品类,农产品的市场规模并不小。来源:公司年报等

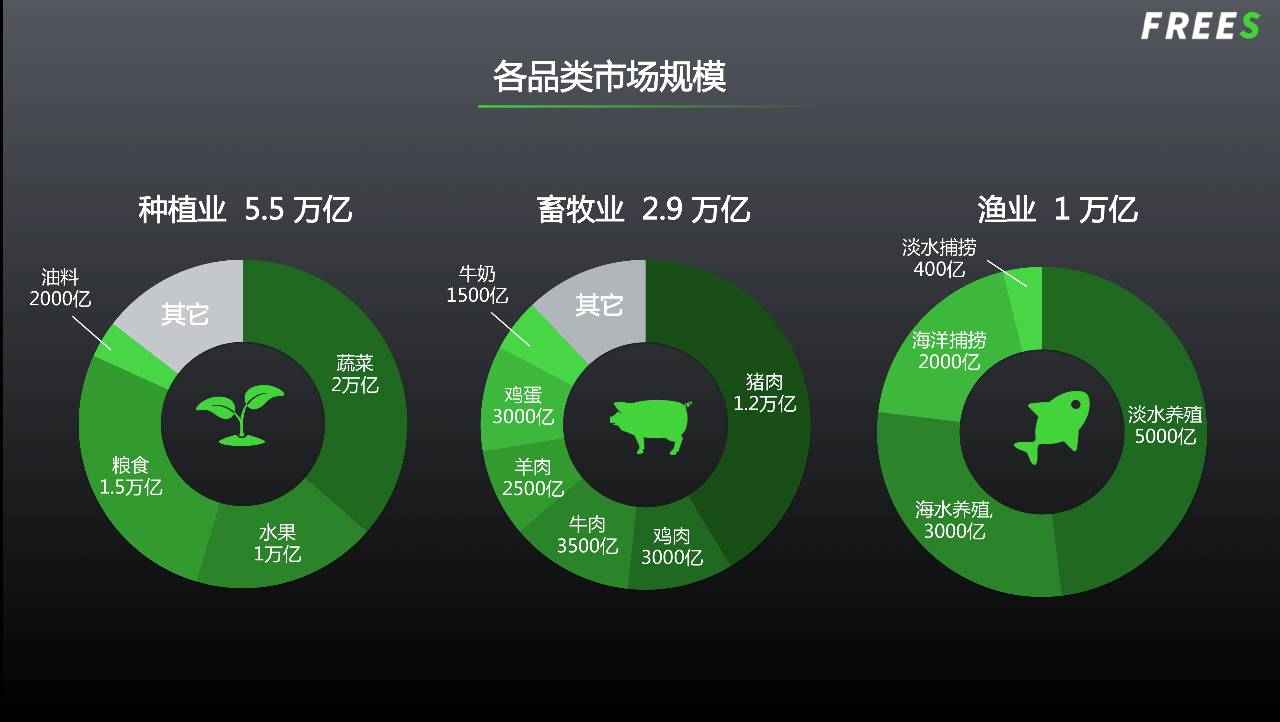

▲ 农产品品类大致可以按照种植业、畜牧业、渔业划分,加起来大概是一个10万亿的市场。(图中规模为产地价,即农产品在生产者所在地的交易价格。)

参考资料:专家访谈、中国农业统计年鉴、中国畜牧兽医年鉴

简而言之,我们需要回答:什么样的农产品品类更容易出品牌?

我们需要明确,农产品从初始形态到进入我们的胃里,大致可分为 3 个阶段:生产(包括种植,以及部分需要进行初加工)、流通、购买。与之对应,下文我们将从生产稳定性、流通便利性、该品类的市场需求这 3 个维度展开讨论,来回答本节提出的问题。

观点:

一个农产品品类能否诞生品牌,主要取决于:生产稳定性,流通便利性,需求端的升级。

农产品生产稳定性

2.1哪些因素决定生产端稳定程度?

假说:农产品生产端的稳定程度,取决于不可控输入变量的多少。

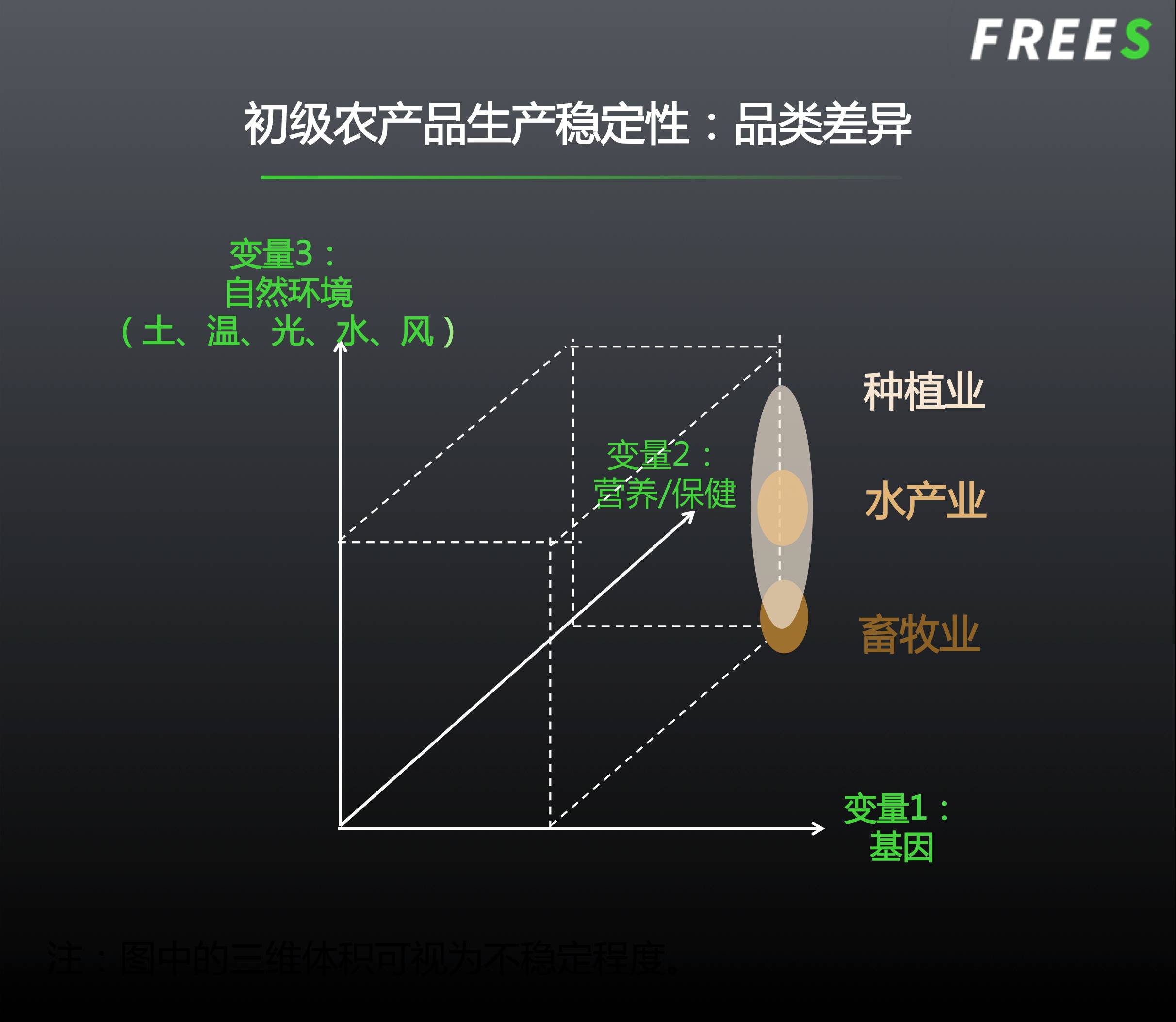

我们将农产品生产端的输入变量分为 3 类:基因,营养/保健,生长环境。其中,「基因」即种子、鱼苗、猪苗等,「营养/保健」与种植肥料、养殖饲料相关,而「生长环境」则涉及土、温、光、水、风等外部环境因素。

目前条件下,「基因」育种环节操作较为标准,稳定程度较高;「营养/保健」环节的生产标准化和稳定程度同样较高;「生长环境」则变数较多。

具体到种植业、畜牧业、渔业,变数较多的变量「生长环境」给畜牧业带来的影响最小,渔业次之,种植业则受影响最大。

▲ 在三大品类中,种植业受自然环境变量影响最大,故其生产的不稳定性最高。

观点:

-

从生产端稳定程度看,畜牧业最高,渔业次之,种植业最不稳定。

-

在种植业内部,生产端稳定程度呈现如下特点:(1)含水量越小、甜度越低的品类,稳定程度越高。(2)室内种植比室外种植稳定程度更高。室内种植不可控「生长环境」变量较少。例如,金针菇多于室内种植,生产相对稳定。

-

农产品经由一级加工(不改变农产品内在成分的加工,即对收获的各类农产品进行去籽、净化、分类、干燥、剥皮、沤软或大批包装等方式),更容易保证品质稳定,易于实现稳定量产。例如,通过去除水分这一不可控变量,红枣、果干果脯、瓜子、坚果、奶粉等品类,更容易在生产端达到稳定状态。

瓜果蔬菜的含水量大小受降水量影响,降水量为不可控「生长环境」变量;甜度高低受到光照、温差影响,而光照和温差同为不可控「生长环境」变量。受降水量、光照、温差影响越小的品类,生产端越稳定。

因此,按照农产品各品类稳定程度由高至低排序,将呈现如下结果:种子>根茎/叶菜>果皮。举例说明,瓜子>白菜>荔枝。

其中,果皮是由子房壁的组织分化、发育而成的部分。比如花生,外层的褐色壳为果皮,红色的薄皮和白色的核为种子,薄皮是种皮、白核是胚。比如苹果,外层的皮和吃的肉均为果皮,苹果中心的黑褐色颗粒为种子,黑褐色皮是种皮、里面的白仁是胚。

2.2不稳定因素如何趋于稳定?

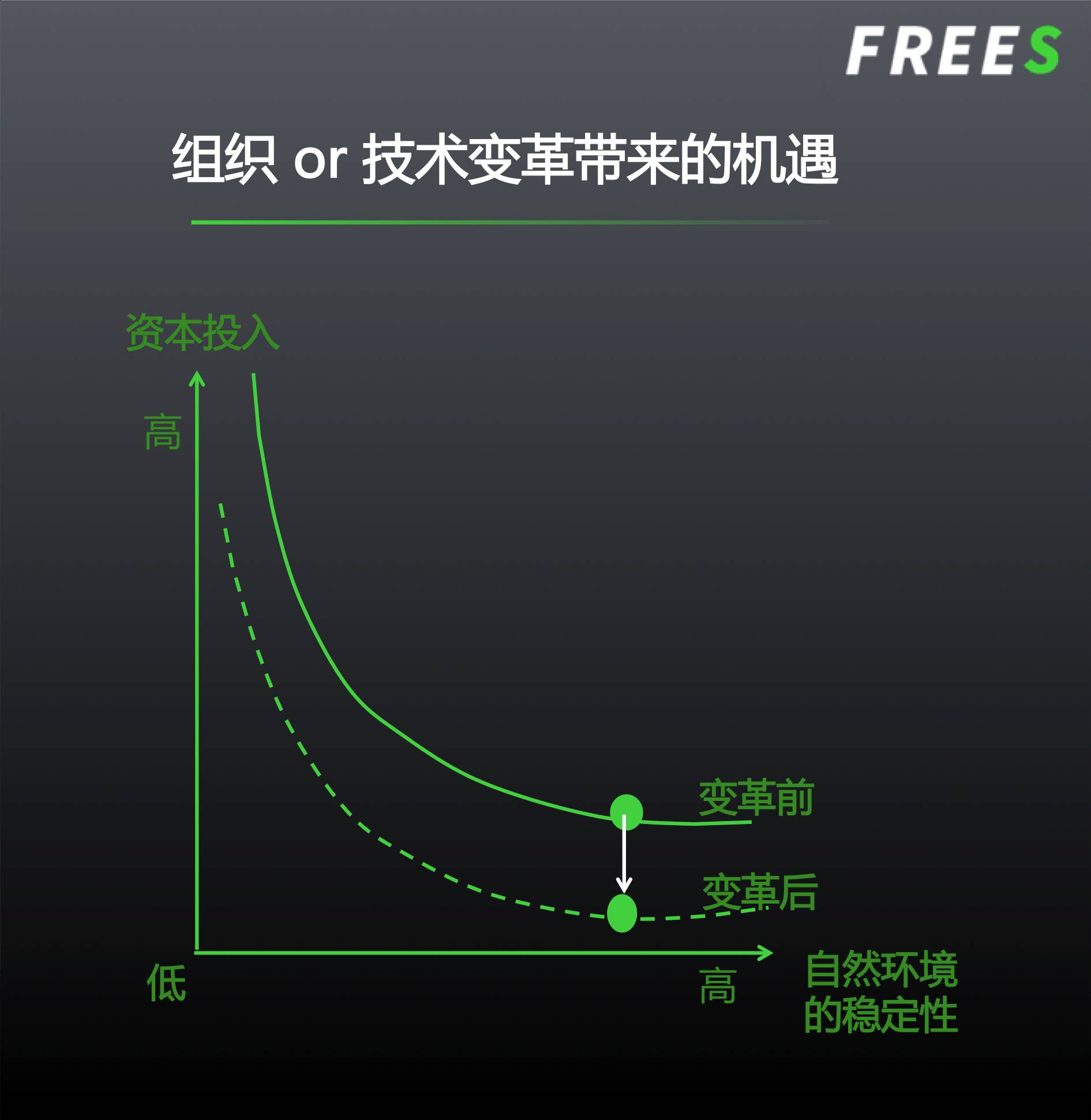

假说:技术升级和组织变革是提升农产品生产稳定性的两大方式。

▲ 技术升级或组织变革,将为农产品品牌升级带来机遇。

如图所示,自然环境稳定性越高,生产单位产量农产品所需的资金成本就越低。如果自然环境稳定性保持不变,但该农产品品类实现了技术升级或组织变革,那么生产单位产量农产品所需的资金成本将整体降低(由实线变为虚线)。

反之,如果资金成本保持不变,但该农产品品类实现了技术升级或组织变革,那么生产同一单位产量的产品时,对自然环境稳定性的要求将降低。

2.3案例:佳沛如何通过稳定生产成为百亿品牌?

想要打造一个水果品牌,品质稳定的规模化生产是必须的前提条件。

接下来,我们试图通过新西兰猕猴桃生产商佳沛公司(Zespri®)的案例,来解读技术升级和组织变革是如何降低自然环境稳定性对生产端的影响,从而带动品牌出现的。

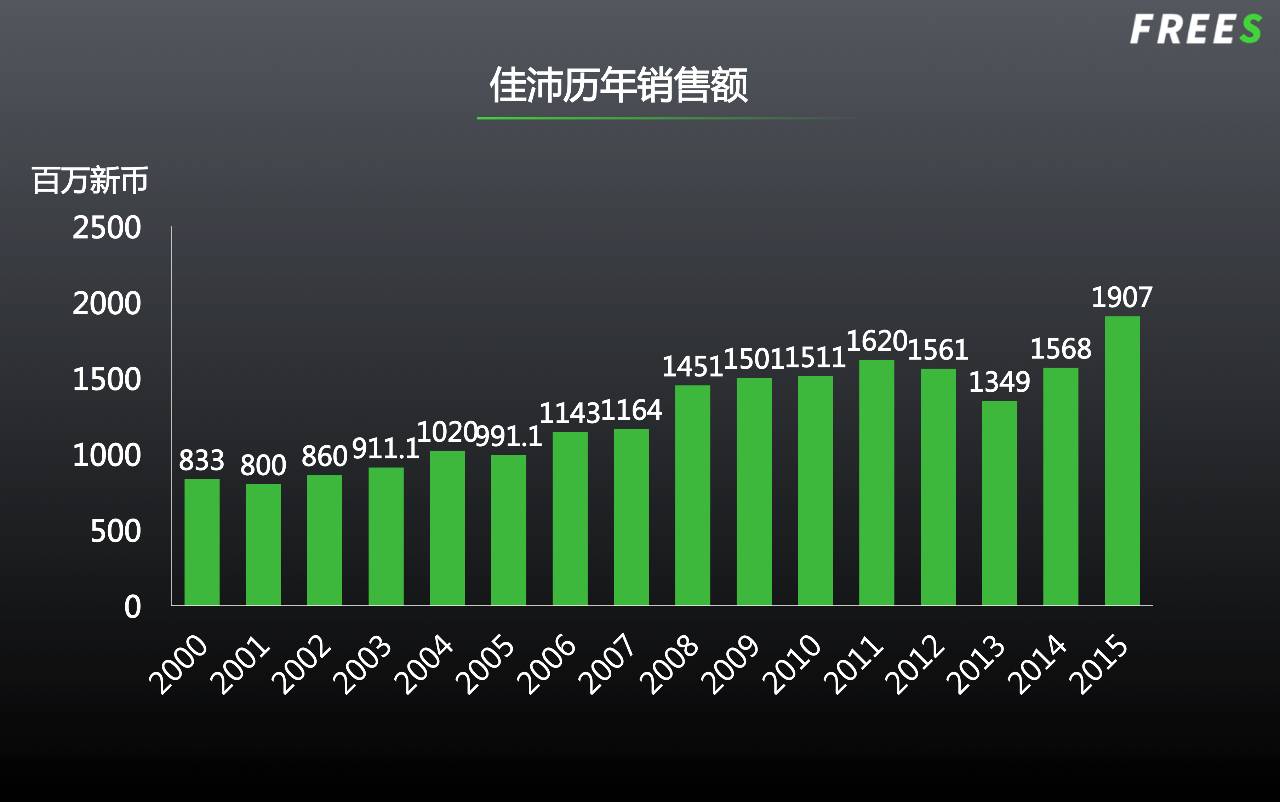

佳沛公司平均年产猕猴桃 30 多亿颗,销售至全球 53 个国家。2015 年时,年销售额达 100 亿人民币,在全球猕猴桃市场中占比 33%。如今,这家公司无疑已成为全球猕猴桃领导品牌。

▲ 佳沛猕猴桃 2000-2015 年度销售额。来源:佳沛年报

与之对比,当下中国的猕猴桃产业则落后许多,仍以果农自发种植和零散的小品牌为主,尚未形成品牌优势。

实际上,在佳沛诞生之时,新西兰猕猴桃产业的状况与当下中国类似。因而,我们好奇,在猕猴桃产业非标准化、无品牌价值、市场备受挤压的条件下,佳沛如何从中突围、成长为水果业巨擘?

▲ 组织化、规模化的生产为佳沛带来品牌形成机会。

早在 1960-1980 年代,新西兰以种植猕猴桃为业的果农数量就已非常庞大,产业发展迅速。但当时该产业仍处于原始自然竞争状态,生产者众多却分散,产出的猕猴桃品质不稳定、产量波动大,也导致品牌零散,整体影响力十分有限。

上述原因使得新西兰猕猴桃在全球市场中议价能力较低。风波很快到来。1988 年,其最大海外市场美国实行反倾销政策,大幅缩减猕猴桃进口数量,新西兰果农损失惨重。

新西兰政府决定通过组织变革,提高猕猴桃生产稳定性,从而塑造强势猕猴桃品牌。「新西兰奇异果营销局(NZKMB)」由此而生。

这一由众多果农联合发起成立的部门,负责从果农处统一收购猕猴桃,并面向市场统一销售。其他机构及个人无权过问猕猴桃采销过程,果农也不可私自面向国际市场销售。

1997 年,营销局决定推出「佳沛」作为新西兰猕猴桃唯一品牌,并继续从如下 2 个维度继续推进组织变革:

第一,生产流程标准化

「 上游 」统一育种研发、统一种植标准、统一用肥用药,最大限度减少不可控因素干扰。

佳沛公司主推 2 种猕猴桃:1920 年代新西兰人 Hayward 所培育的海沃德绿果猕猴桃,以及 1991 年选育成功的金果猕猴桃。这 2 种猕猴桃均具有生产稳定的特点。

海沃德形状稳定,口感好,耐贮藏;金果则混合了哈密瓜、水蜜桃和柑橘等多种水果的味道,是经由多年种植、嫁接选育而成的最稳定的品种。

同时,佳沛公司统一管理种植过程中所需的营养和防治虫害用药。例如,在 2014-2015 年,公司为果农提供了对抗 PSA (细菌性溃疡病)病菌的用药,降低损害。

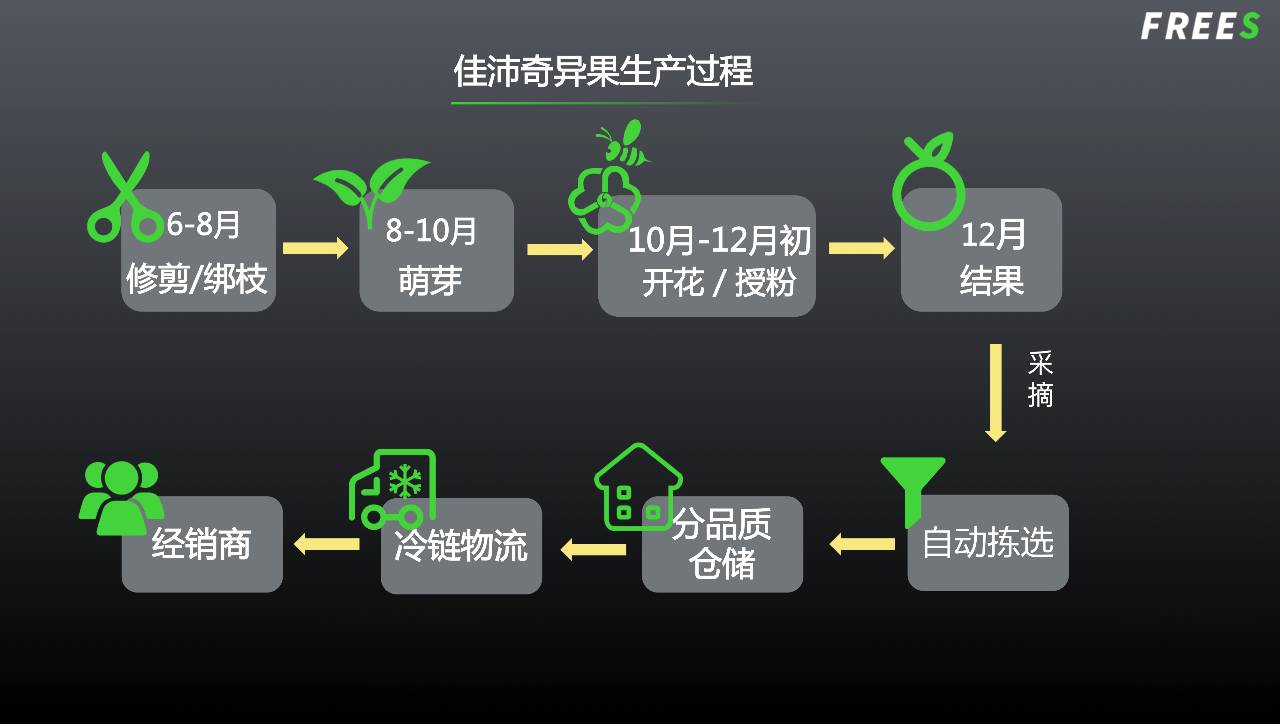

「 下游 」拣选、仓储、物流标准化,完全掌控销售渠道。

▲ 佳沛公司的奇异果生产实现全流程的标准化。

佳沛猕猴桃的拣选工作由机器自动完成。猕猴桃将按照品质、大小自动分拣进入不同仓库。同一仓库内,猕猴桃品质、大小基本统一。

仓储环节,为降低储存时间对猕猴桃品质的影响,佳沛采用气调库储存,保证猕猴桃8 个月内不变质;在物流环节,则采用冷链物流,使损耗率降至 5%。这远低于中国猕猴桃 10%-15% 的运输损耗率。

销售方面,佳沛严格把控经销商渠道。经销商需要先缴纳高额保证金才可获得佳沛货源。每年年初,经销商还需要向佳沛支付一笔费用,佳沛将其中的 30% 用于农户生产成本。

第二,建立良性循环的农户管理体制

「 监管机制 」农户高度可控

佳沛公司采用以下 3 种方式监控农户生产环节,从而使供应链可控:

可溯源机制。用生产追踪溯源信息卡统一管理果农。当某批次果实出现质量问题时,佳沛可快速锁定该批次的产地与负责果农。

地理密集型监管。80% 的猕猴桃在新西兰丰盛湾产区生产。该产区面积达 1.2 万平方公里,相当于天津市大小。集中生产可大幅降低监管成本。除佳沛外,温氏、美国草莓品牌 Doriscoll 等也采用了相同方式。

按标准定价采购。采摘果实前 3 个月起,果农禁止使用任何化合物。随后,佳沛将委托第三方检测机构进入果园采样。当果实甜度、成熟度、干物质含量均达标时,方可被手工采摘。最后,专业检测人员将按照果实品相层层筛选,只有优质果实才被允许贴上佳沛的标签。

「 激励机制 」适度激励农户

佳沛公司采用以下 3 种方式建立起良性的农户激励机制,从而进一步稳固供应链:

预付 30% 保证金,保底收购。委托果农种植前,佳沛会向果农预付 30% 定金,剩余 70% 则作为利润收入,交由市场销售状况决定。如果果农提供的果实品质上乘,则可获得公司加成奖励。同时,佳沛还会采取保底收购、股权分红等措施。

品牌建设带来更高议价能力,果农收益相应提升。2001 年时,佳沛猕猴桃在亚洲市场销售价格为 5.22 美元/盒,2003 年上升至 6.42 美元/盒,至今,每盒价格已超过 10 美元。通过建设品牌,佳沛在市场中的影响力不断放大,果实品质上乘,价格相应上涨,果农收入也相应提高,生产积极性不断激发。

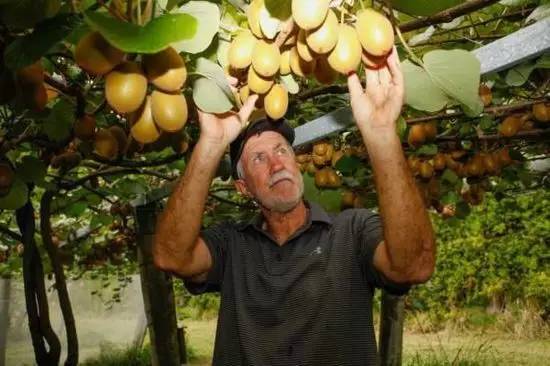

控制单户果农规模,保证果实可以得到精心照料。佳沛公司管理果农 2700 余个,总种植面积约为 10580 公顷。其中,2-5 公顷的果园占比 45%,5-10 公顷的果园占比 15%,小规模果农是生产主力军。

猕猴桃种植多个环节无法机械化,例如需要摘除发育不足的幼果、定期修剪多余分岔等。单户果农规模过大,管理难免粗放;规模太小,又难免收入偏低。

▲ 控制单户果农规模可让猕猴桃得到更加精心的照料。

经测算, 3.33 公顷(约 50 亩)是单户果农可精心照料的面积。按照这种规模,单户果农年平均净收益约为 3 万新币(假设净利率为 10%-15%),折合 15 万元人民币。

总之,通过不断技术升级和组织变革,佳沛公司建立起了一条高品质、高产量的猕猴桃供应链,成为其品牌价值的护城河。

农产品品类的市场需求

如果说供应链成熟程度决定了农产品品类能否出现品牌,那么市场需求端则决定了出现品牌的机会或空间有多大。本章,我们将讨论:农产品品类在市场需求端具有怎样的特征,才更容易形成品牌?

假说:品牌成长的速度和天花板的高度诚然与品类自身的市场规模和增长性有关。但除此之外,在市场需求端,农产品品类形成品牌的难易程度,更多由这 2 个重要因素决定:产品升级的空间,渠道升级的空间。

4.1产品升级的空间

决定产品升级的关键,在于产品能否形成认知差异度。这取决于两点:第一,产品本身可差异化的程度;第二,消费者认知和体验方面可差异化的程度。

例如,伊利在纯牛奶成为普及品类后,推出了酸奶品牌安慕希:首先,酸奶在口感、味道上与牛奶存在差异,产品自身实现升级;其次,通过颇具钻石感的包装,以及强调高蛋白、符合中国人口味的广告措辞,突出酸奶品质感,消费者认知实现升级。

4.2渠道升级的空间

▲ 新的品牌机会与新渠道的出现密切相关。

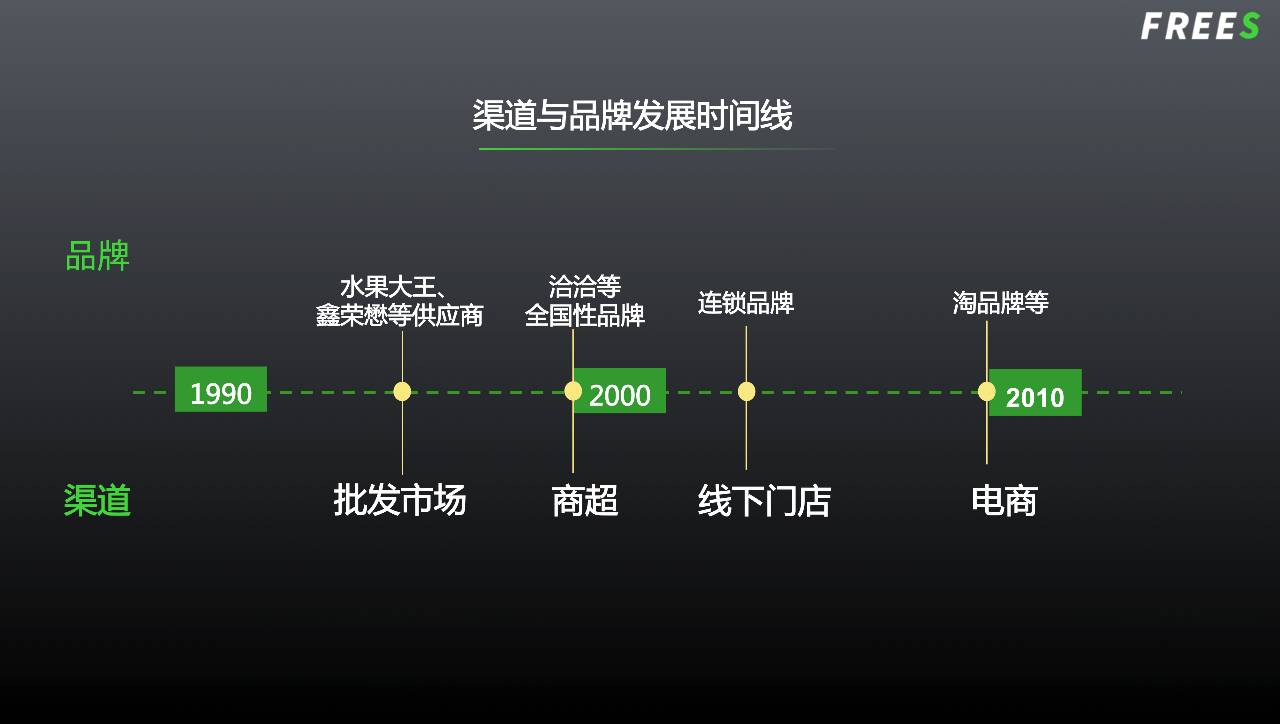

新渠道与新品牌往往是共生关系。新品牌的诞生,绝大部分得益于新渠道的出现。

90 年代中期,各类蔬菜、水果大王的崛起得益于中国最大的蔬菜、水果批发市场「新发地」的出现;2000 年前后崛起的一批生鲜供应商巨头,则与沃尔玛、永辉超市等商超渠道的出现关系紧密。(本文仅讨论 C 端品牌,但该规律同样适用于 B 端品牌。)

4.3案例:坚果炒货品牌演变

如上文所述,瓜子等以种子为原料的初加工农产品,供应链相对成熟,因而与其他农产品品类相比,更易出现品牌。

我们梳理了坚果炒货品类的发展历程,大致将其划分为以下几个阶段

-

1978-1994 年,区域小品牌出现;

-

1995-1999 年,供应链成熟;全国性品牌出现;

-

1999-2003 年,产品、渠道升级;第二代全国性品牌出现;

-

2003-2012 年,产品、渠道再升级;第三代全国性品牌出现;

-

2012 年-至今,产品、渠道再升级;第四代全国性品牌出现。

「初始状态 」区域小品牌出现,供应链基本成熟但仍受限制

「 诞生品牌 」傻子瓜子

1972 年,年广久跟随熊姓师傅学习了炒瓜子技术,每天一炒就是几百斤。他把瓜子分包好,在下班高峰期拿到街头售卖。因为量大实惠,瓜子时常买一包赠一包,年广久被称为「年傻子」。1979 年,年广久注册「傻子瓜子」商标,将炒瓜子的小作坊快速发展至百余人规模,红极一时。

傻子瓜子的生产方式为人工炒制,虽然基本能够实现稳定供应,但若想扩大生产力,只得通过不断增加生产人数的方式。考虑到员工人数与管理成本成正比,规模化生产存在天花板,供应链受限。

「 第一波机会 」供应链完善,全国性大品牌出现

「 诞生品牌 」正林瓜子

在 1970-1980 年代,炒货行业大多是与傻子瓜子相类似的区域性小品牌。人工炒制的方式,使得供应链层面仍有较大升级空间。

首先抓住机会的是正林瓜子。1988 年,正林瓜子创始人林垦从台湾来到内地考察,回程时带走 300 吨黑瓜子参加台湾农副产品订货会,一亮相就被一抢而空。次年,林垦正式开始黑瓜子进出口生意,并于 1992 年成立正林公司,陆续在北京、上海、兰州等 12 座城市设立分公司。

1995 年,林垦投资 4000 万元人民币扩建大型厂房,并引进先进设备。此外,他还与技术人员一道发明了第一套全不锈钢密封式全自动生产线,实现了卫生、安全、自动化的生产,并开设面积 20 万亩的正林农场,保证原材料供给。

通过建立机器生产线,实现规模化生产,正林瓜子发展成为炒货品类的全国性大品牌。

「 第二波机会 」产品工艺升级、体验升级;渠道升级

「 诞生品牌 」洽洽瓜子

此前,以正林瓜子为代表的瓜子产品,多为包装简单的普通炒瓜子,而销售渠道则已街边店铺为主。这使得产品制作工艺、产品体验以及销售渠道方面,仍有较大升级空间。

1999 年,洽洽瓜子抓住机会,率先推出了口感更为入味的煮瓜子,并通过黄底红字的牛皮纸包装、以及附送精心设计的文化卡片等较为新颖的营销手段,在消费者中快速建立起差异化认知,刺激购买欲望。

▲ 洽洽瓜子推出的文化卡片。

洽洽瓜子的诞生,恰逢 21 世纪初商超渠道在中国初初兴起,新渠道急需好产品来吸引流量。洽洽瓜子采取小游戏等形式吸引经销商注意,在每箱产品中放入 2 元 现金,并在箱子封口处印上「慰劳金」字样,以此表达「进我们的产品就有钱赚」。

同时,他们还在超市周围布点销售产品,吸引进出超市的消费者购买,待赢得口碑后,坐等超市主动上门进货,从而在超市迅速铺开。

「 第三波机会 」产品品类升级;渠道升级

「 诞生品牌 」来伊份、百草味

此前,炒货品类以瓜子为主,渠道则已线下的商超、小商店为主。从产品和渠道角度,还存在较大升级空间。

来伊份与百草味分别成立于 1999 年和 2003 年。百草味从品类扩张着手,在瓜子之外,推出碧根果、夏威夷果、巴旦木等坚果品类。这些新品类在新鲜感、品质感方面均优于传统瓜子。同时在广告营销方面,百草味也进一步强调其丰富的营养价值,消费者体验得以提升。

此外,百草味进一步扩展产品渠道,以建立线下门店的方式替代商超渠道。截至 2010 年,百草味已拥有上千家线下门店。来伊份也采取了类似方式,截至 2011 年,直营店数量已达 2447 家。

「 第四波机会 」产品体验升级;渠道升级

「 诞生品牌 」三只松鼠

三只松鼠成立于 2012 年。彼时,碧根果、夏威夷果、巴旦木这三种产品在线下尚无强势品牌,而以互联网为基础的卡通画营销方式、交互式体验潮流初起。在产品与渠道都存在巨大升级机会的背景下,三只松鼠迅速成长为新一代炒货领导品牌。

三只松鼠深度结合互联网打造产品体验,在产品包装上印刷「我们是一群为主人服务的小松鼠」,将消费者称为「主人」,在品牌情感、文化外延方面做足功夫,实现了消费者产品体验与认知的又一次升级。

▲ 三只松鼠以卡通形象作为品牌标志,称消费者为 “主人”。

渠道方面,三只松鼠自创立之初即采用 100% 的线上零售方式,开拓了利用互联网进行 B2C 销售的先河。这一举措省去了传统零售中的种种环节,有效降低渠道成本、提升渠道效率。

2012 年 6 月 19 日,三只松鼠在淘宝天猫商城试运营,上线 7 天即完成 1000 单销售,成立当年销售收入达 3000 余万元。2013 年,这一数字增长近 10 倍,年销售收入达 3.26 亿元,并于 2015 年突破 25 亿元。

观点:

-

农产品品牌价值 = 稳定生产水平 * 流通延伸度 * 需求端升级空间

-

对于供应链成熟的品类,当产品和渠道出现升级空间时,即存在新一代农产品品牌出现的机会。

投资趋势和机会

我们认为,现阶段初加工农产品中之所以存在着较好的投资机会,主要有以下 2 方面原因:

-

供应链端发生变化。目前,全国范围内 30% 的土地正处于流转状态,土地流转催生了 350 万户拥有 50 亩及以上土地的农户。50 亩恰好是佳沛猕猴桃标准的单户果农种植规模。这其中,拥有组织变革机会。

-

互联网平台的出现。目前,中国农村互联网普及率约为 33%,且正在逐步提升。互联网平台的出现,将有助于降低组织成本,使供应链更为可控。

观点:

-

对于某一农产品品类来说,第一波形成品牌的机会在于解决该品品类供应链不成熟的问题。成熟的供应链将带来一定的垄断优势,消费者可对品牌形成稳定期待,因而产品在消费者认知和渠道方面都将具有一定优势;第二波形成品牌的机会在于供应链已经成熟时,抓住产品认知和渠道这两个需求端要素进行升级。

-

农产品各品类出现品牌的顺序大致为:从含水量低的品类到含水量高的品类。未来,农产品投资机会隐含在目前含水量仍然较高的品类中。如果通过组织化或技术变革使得含水量高的品类的供应链变得成熟,这就是巨大的商业机会。

来源:峰瑞资本

作者:饶德孟

- END -

上一篇:没有了

下一篇:没有了